Trong một thời điểm mà xã hội và công nghệ đang phát triển nhanh chóng, các thương hiệu dịch vụ tài chính đang có cơ hội để dẫn đầu, xây dựng hình ảnh thương hiệu tích cực và hướng dẫn thế hệ Z tới một tương lai tài chính mạnh mẽ hơn.

Nội dung:

Dữ liệu về hành vi và trạng thái tâm trạng của Gen Z

Vấn đề về sức khỏe tinh thần của Gen Z đang ngày càng tăng

Sự cô lập xã hội và suy giảm sức khỏe tinh thần là những hậu quả của đại dịch COVID-19 đối với nhiều người, đặc biệt là thế hệ Z. Trước đây, 52% thanh niên Hoa Kỳ trong độ tuổi từ 18 đến 26 tự cho rằng sức khỏe tinh thần của họ đang ở trạng thái tốt; nhưng tính đến nay, con số này giảm xuống chỉ còn 15%.

Cảm giác bỏ lỡ mất các sự kiện quan trọng như bữa tiệc, lễ tốt nghiệp, ngày nhập học đại học, đã gây ra tình trạng lo lắng kéo dài trong hơn một năm và vẫn đang ảnh hưởng đến thế hệ Z với sự cô lập xã hội, bất ổn tài chính và tình trạng không chắc chắn trên thị trường lao động. Sự lo lắng của thế hệ Z càng trở nên nghiêm trọng hơn khi họ phải đối mặt với một thế giới thiếu kiểm soát.

Vào năm 2023, 57% sinh viên Mỹ cho biết họ cảm thấy buồn bã hoặc vô vọng, tăng đáng kể so với con số 36% của thế hệ Millennials cùng độ tuổi vào năm 2011. Sự lo lắng này cũng lan rộng đến mảng tài chính và nghề nghiệp của họ. 51% sinh viên mới tốt nghiệp cảm thấy không tự tin rằng họ có thể tìm được việc làm ổn định, một tăng trưởng đáng kể từ con số 15% ở thời điểm bắt đầu trong năm 2022.

Những lo ngại về tài chính cũng rõ ràng, với một nghiên cứu của Freddie Mac vào năm 2022 chỉ ra rằng, 34% thế hệ Z không tin rằng họ sẽ có khả năng mua nhà, tăng trưởng ấn tượng so với thế hệ Millennials.

Hơn nữa, thế hệ Z đang trở thành “thế hệ thuê nhà”, khi gần 68% phụ huynh đã phải hy sinh tài chính ít nhất một lần để giúp đỡ con cái, và hơn một nửa đã dùng tiền tiết kiệm khẩn cấp của mình.

Nghịch lý chi tiêu: Gen Z mua sắm như “không có ngày mai”

Hy vọng của thế hệ Z về việc đạt được các chỉ số thành công tài chính “truyền thống” hoàn toàn trái ngược với mức chi tiêu quá mức của họ, đặc biệt là trong lĩnh vực hàng xa xỉ. Theo một nghiên cứu của Bain vào năm 2022, thế hệ Z và Millennials chiếm “toàn bộ sự tăng trưởng của thị trường hàng xa xỉ vào năm 2022” và được dự đoán sẽ chiếm 70% chi tiêu hàng xa xỉ vào năm 2025. Điều này cho thấy một mức độ quan tâm sớm hơn đối với hàng xa xỉ so với các thế hệ trước, họ bắt đầu mua hàng xa xỉ sớm hơn khoảng ba đến năm năm so với thế hệ Millennials (từ 15 tuổi so với 18-20 tuổi).

Với thế hệ Z, việc mua hàng xa xỉ không chỉ là biểu hiện của sự giàu có mà còn là cách để họ thể hiện bản thân, nâng cao lòng tự trọng và là phương tiện để xây dựng mối quan hệ với cộng đồng. Trên thực tế, thế hệ Z có sức mua ít hơn 86% so với thế hệ Baby Boomers khi họ ở độ tuổi 20-27. Giá trị tài sản ròng trung bình của nhóm trẻ dưới 35 tuổi là khoảng 76.000 USD; những người trên 35 tuổi ở mức hơn 400.000 USD ở Hoa Kỳ.

Ngân sách của Gen Zers kết hợp với mong muốn sở hữu các mặt hàng đắt tiền, thúc đẩy sự xuất hiện nhanh chóng của các nền tảng mua trước trả sau (BNPL) như Afterpay và Klarna.

- 48% Gen Zers và 47% Millennials cho biết họ dự định sử dụng dịch vụ BNPL cho kỳ nghỉ lễ năm 2023, so với chỉ 14% của Baby Boomers. Những ứng dụng này hấp dẫn với khả năng mua sắm ngay lập tức mà không cần phải trải qua quá trình kiểm tra điểm tín dụng.

- Hơn một nửa số người Gen Z tại Mỹ đã bỏ lỡ ít nhất một khoản thanh toán BNPL, so với chỉ 22% của Gen Xers và 10% của Boomers.

Tuy nhiên, Gen Z và Millennials không chỉ tích lũy nợ thông qua BNPL mà còn thông qua thẻ tín dụng truyền thống. Nợ thẻ tín dụng của Mỹ đã đạt kỷ lục 1,08 nghìn tỷ USD trong quý 3 năm 2023, với số dư tăng đột biến lên 154 tỷ USD, đánh dấu mức tăng lớn nhất từ năm 1999.

Sự gia tăng nợ quá hạn một lần nữa phản ánh mối quan hệ không lành mạnh với tiền bạc. Do việc chi tiêu quá mức dẫn đến nợ thẻ tín dụng và nợ quá hạn, gần 33% người lao động thuộc thế hệ Z không có khả năng tiết kiệm cho nghỉ hưu trong hai năm qua. Ý thức về việc tiết kiệm tiền đang suy giảm khi gần 73% Gen Z thích tập trung vào việc cải thiện chất lượng cuộc sống hơn là tích lũy tiền trong ngân hàng.

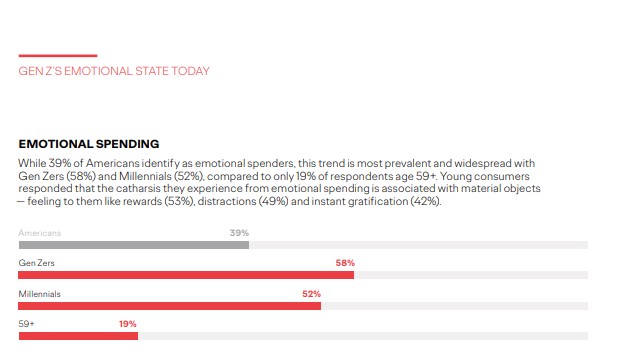

Gen Z chi tiêu theo cảm xúc

Trong khi 39% người Mỹ xác định mình là người chi tiêu theo cảm xúc, xu hướng này phổ biến nhất với thế hệ Z (58%) và Millennials (52%), so với 19% số người được hỏi ở độ tuổi 59+. Người tiêu dùng trẻ tuổi cho biết cảm giác phấn khích mà họ trải qua khi chi tiêu theo cảm xúc thường liên quan đến vật chất, đó là cảm giác như phần thưởng (53%), sự xao lãng (49%), và sự hài lòng ngay lập tức (42%).

Do việc chi tiêu tùy ý dẫn đến nợ thẻ tín dụng và khó khăn trong việc trả nợ, gần 33% Gen Z không có khả năng tiết kiệm cho việc nghỉ hưu trong hai năm qua.

Theo quan điểm này, chi tiêu ngắn hạn được Gen Z sử dụng như một cơ chế đối phó, một cách để kỷ niệm những thành tựu đã đạt được. Theo nghiên cứu của Credit Karma năm 2023, hành vi tiêu tiền này để đáp lại cảm xúc dâng trào được gọi là chi tiêu theo cảm xúc và nó ảnh hưởng đến 58% thế hệ Z.

Hành động mua sắm trong thời điểm cảm xúc dâng cao sẽ tạm thời nâng cao sự tự tin và ảo tưởng về việc giành quyền kiểm soát cuộc sống của chính họ. Mặc dù chi tiêu theo cảm xúc có thể mang lại sự hứng khởi ngay lập tức, nhưng việc mua sắm như vậy lại phải trả giá đắt về mặt tài chính, đặc biệt khi thói quen này tồn tại trong một thời gian dài sẽ tạo ra một vòng luẩn quẩn. Hơn một nửa số người Mỹ (53%) đã phải gánh một mức nợ nào đó để trang trải chi tiêu cảm xúc của mình và với Gen Zers con số này là 67%.

Thế hệ Z mong muốn có được lượng dopamine tức thời tăng vọt khi mua sắm không nằm trong dự định ban đầu, nhưng một khi cảm giác hưng phấn này mất đi, họ thường cảm thấy tội lỗi về việc tự hủy hoại hạnh phúc tài chính của mình. 38% Gen Z thừa nhận rằng việc chi tiêu theo cảm xúc của họ nằm ngoài tầm kiểm soát, nhưng dường như họ không thể dừng lại. Gen Z đang phải đưa ra sự lựa chọn giữa sự phung phí cho việc chăm sóc bản thân và đưa ra những quyết định hợp lý về mặt tài chính.

Cơ hội dành cho thương hiệu ngành tài chính – ngân hàng

Khối lượng chi tiêu cảm xúc quá lớn của Gen Z mang đến cho các thương hiệu một cơ hội quan trọng để đẩy mạnh, giúp hỗ trợ hoặc hướng dẫn việc ra quyết định lành mạnh.

Trong lịch sử, các thương hiệu dịch vụ tài chính đã phải vật lộn để giành được sự trung thành của thế hệ trẻ vì họ bị coi là những tổ chức lớn, không đáng tin cậy. 42% thanh thiếu niên cho rằng ngân hàng không quan tâm đến tương lai tài chính của họ và 25% tin rằng họ không được coi là khách hàng có giá trị vì họ không kiếm đủ tiền.

Bất chấp quan điểm tiêu cực về các tổ chức tài chính (và thói quen chi tiêu kém), Gen Z thực sự muốn tìm hiểu thêm về tài chính cá nhân và cách cải thiện tình trạng tài chính của chính họ. 43% Gen Z và Millennials nhận ra sự cần thiết chủ động hơn trong việc lập kế hoạch tài chính, so với chỉ 20% số người ở độ tuổi 55+.

79% Gen Z “muốn thấy các thương hiệu cung cấp nhiều khóa học nâng cao kỹ năng, giáo dục và tài chính cá nhân thông qua các chương trình thành viên hoặc chương trình khách hàng thân thiết của họ.” Yêu cầu trợ giúp rõ ràng này là động lực lớn cho các thương hiệu dịch vụ tài chính.

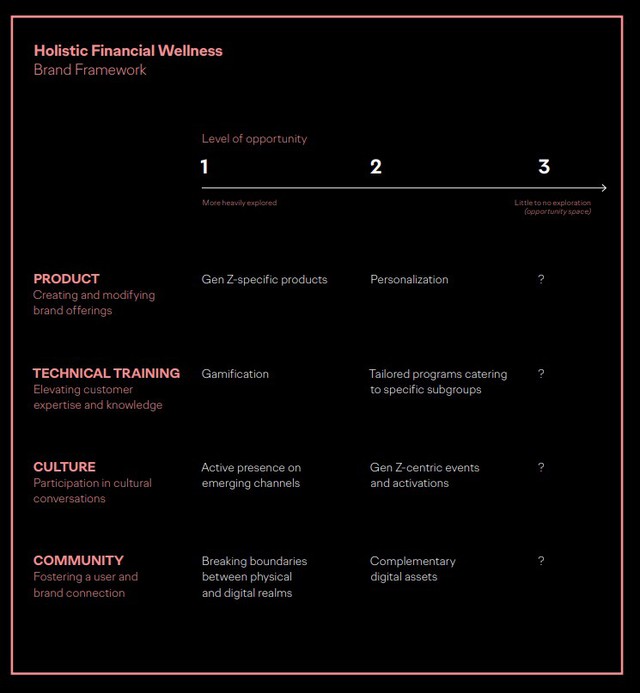

Tóm lại, Gen Z không ổn định về mặt tài chính hơn so với các thế hệ trước ở cùng độ tuổi và thời kỳ hỗn loạn mà Gen Z lớn lên đã dẫn đến việc chi tiêu theo cảm xúc nhiều hơn. Vì vậy, các thương hiệu dịch vụ tài chính cần giáo dục giới trẻ và giúp họ lấy lại quyền kiểm soát tương lai tài chính của bản thân. Và trong khi một số thương hiệu tài chính đã bắt đầu cung cấp các công cụ, mẹo và dịch vụ dành riêng cho thế hệ Z, thương hiệu bạn có thể cung cấp dịch vụ hỗ trợ toàn diện hơn để giúp họ hạn chế chi tiêu theo cảm xúc và đảm bảo sức khỏe tài chính.

Sản phẩm – Tạo và sửa đổi các dịch vụ thương hiệu

Phần lớn Gen Z vẫn cảm thấy xa lạ với danh mục sản phẩm phức tạp của các thương hiệu dịch vụ tài chính, tạo cơ hội cho các thương hiệu này hình dung lại các dòng sản phẩm dễ tiếp cận, phù hợp và hữu ích.

Level 1: Sản phẩm dành riêng cho thế hệ Z

Ngân hàng heo ảo: Các thương hiệu dịch vụ tài chính có thể khuyến khích thế hệ Z hạn chế chi tiêu theo cảm xúc bằng cách hình dung lại các tài khoản tiết kiệm như “heo đất ảo”. Thay vì mô hình truyền thống là một tài khoản cụ thể và tiết kiệm được liên kết với thẻ ghi nợ, các thương hiệu sẽ cung cấp khả năng tạo nhiều tài khoản tiết kiệm dựa trên mục tiêu như mua ô tô, tài trợ chi phí học đại học, lên kế hoạch cho các chuyến đi… Người dùng sẽ đặt số tiền, mức độ ưu tiên và khung thời gian mong muốn cho từng mục tiêu, trong khi các thương hiệu đưa ra lời khuyên về tỷ lệ phần trăm tiết kiệm và phân bổ vốn. Bằng cách triển khai heo đất ảo, các thương hiệu dịch vụ tài chính có thể thúc đẩy thế hệ Z tiết kiệm tiền với mục tiêu rõ ràng. Cách tiếp cận này định vị thương hiệu như những người hướng dẫn giúp thế hệ Z đạt được các mục tiêu tài chính.

Level 2: Cá nhân hoá

Gen Z là thế hệ đa dạng về chủng tộc và sắc tộc nhất trong lịch sử, với các mục tiêu và kỳ vọng phù hợp, mang đến cho các thương hiệu dịch vụ tài chính cơ hội cung cấp các sản phẩm và dịch vụ được cá nhân hóa cao phục vụ nhu cầu cụ thể của thế hệ Z.

Tính năng “Không làm phiền tài chính”: Các thương hiệu dịch vụ tài chính có thể tận dụng quá trình cá nhân hóa để giảm thiểu chi tiêu theo cảm xúc bằng cách điều chỉnh phần mềm của họ để bao gồm tính năng “Không làm phiền tài chính” cho phép người dùng tạm thời vô hiệu hóa tất cả các khoản chi tiêu tùy hứng. Nó đóng vai trò như một rào cản hữu ích cho việc mua hàng trong những thời điểm cảm xúc lên cao, chẳng hạn như mua đồ uống sau 2 giờ sáng hoặc thưởng thức một ly cà phê 10 đô la vào sáng thứ Sáu.

Tính năng “Phần thưởng tiết kiệm”: Thay vì chỉ thưởng cho Gen Z về chi tiêu của họ, các thương hiệu dịch vụ tài chính có thể giới thiệu chương trình tích điểm khuyến khích khi họ tạo tài khoản tiết kiệm. Chương trình này có thể cung cấp các phần thưởng dành riêng cho thế hệ Z như dặm bay, quyền truy cập độc quyền vào vé hòa nhạc, phòng chờ sân bay… Bằng cách tạo ra phần thưởng cho việc tiết kiệm phù hợp với sở thích của thế hệ Z, thương hiệu có thể khuyến khích Gen Z chi tiêu có ý thức đồng thời thể hiện cam kết với mục tiêu tài chính mà họ đặt ra.

Kỹ thuật – Nâng cao chuyên môn và kiến thức của khách hàng

Đào tạo kỹ thuật đề cập đến các chương trình giáo dục, hội thảo hoặc tài nguyên được thiết kế để dạy khách hàng cách nuôi dưỡng thói quen tài chính bền vững. Bằng cách triển khai các trò chơi trong ứng dụng và các chương trình hấp dẫn, các thương hiệu có thể khẳng định mình là người dẫn đầu trong ngành.

Level 1: Game hoá

Ảo tưởng tài chính: Các thương hiệu dịch vụ tài chính có thể sử dụng gamification để giúp Gen Z tìm hiểu về cách đầu tư thông qua một chương trình mô phỏng giống như giải đấu bóng đá giả tưởng. Trong mô hình này, mô phỏng đầu tư cung cấp tài liệu giáo dục để giúp người tham gia tạo danh mục đầu tư tưởng tượng với cổ phiếu của mười công ty. Những người tham gia có thể tạo một giải đấu với bạn bè của họ và cạnh tranh để xem ai trả lại nhiều tiền nhất mỗi năm. Bóng đá giả tưởng tài chính mang đến cho thế hệ Z một môi trường ít rủi ro để phát triển kỹ năng đầu tư thông qua cạnh tranh thân thiện, nâng cao sự tự tin và kiến thức của họ để đưa ra những quyết định thực sự trong tương lai.

Level 2: Khoá học phù hợp

Tập huấn kỹ thuật: Các thương hiệu có thể mở rộng nỗ lực của mình bằng cách tạo ra các khóa học chuyên ngành cho nhiều nhóm nhỏ khác nhau. Theo một cuộc khảo sát của Microsoft, 62% thế hệ Z cho biết họ đã bắt đầu hoặc có ý định bắt đầu công việc kinh doanh của riêng mình. Xu hướng đang gia tăng này mang đến một không gian rõ ràng mà các thương hiệu có thể lấp đầy bằng các hội thảo phù hợp để giúp họ lập kế hoạch kinh doanh.

Văn hóa – Tham gia vào các cuộc trò chuyện văn hoá

Các thương hiệu tài chính đối mặt với thách thức không ngừng trong việc điều chỉnh văn hóa của mình để phù hợp với thế hệ Z. Thế hệ này đặt ra những yêu cầu cao hơn, chú trọng đến việc thương hiệu phải thực sự phản ánh các giá trị và quan điểm của họ. Sự phù hợp về mặt văn hóa với thế hệ Z đòi hỏi một chiến lược tiếp cận đa chiều, đồng thời tạo ra tác động tích cực đối với xã hội và tiếp cận họ trên các nền tảng mà họ ưa chuộng.

Level 1: Sự hiện diện tích cực trên các nền tảng truyền thông mới nổi

Spotify tài chính: Các thương hiệu dịch vụ tài chính như FirstBank đã cố gắng tiếp cận thế hệ Z bằng cách tạo danh sách phát trên Spotify, tuy nhiên những nỗ lực này đã thất bại do thiếu tính cụ thể và h cá nhân hóa. Nhưng có khả năng nhiều thương hiệu khác có thể sử dụng danh sách phát Spotify làm công cụ giáo dục. Bằng cách tạo danh sách phát theo chủ đề và tóm tắt hành vi xung quanh các khái niệm tài chính cá nhân quan trọng, bao gồm podcast giải thích các khái niệm chính và nguyên tắc với các bài hát khơi dậy tâm trạng, thương hiệu có thể khiến trải nghiệm học tập trở nên thú vị hơn.

Định dạng này phù hợp với sở thích của thế hệ Z – 75% khách hàng sử dụng dịch vụ tài chính thế hệ Z tích cực tìm kiếm podcast để tìm hiểu về các chủ đề hoặc vấn đề cụ thể. Bằng cách sử dụng các nền tảng như Spotify, nơi Gen Z đã dành thời gian, các thương hiệu sẽ nâng cao khả năng tiếp cận và mức độ tương tác, vì 51% khách hàng Gen Z đánh giá cao các thương hiệu quản lý danh sách phát trực tuyến.

Level 2: Các sự kiện và hoạt động tập trung vào thế hệ Z

Lấy cảm hứng từ các hoạt động kích hoạt của Klarna, các thương hiệu dịch vụ tài chính khác có thể tổ chức các sự kiện tương tự với trọng tâm là nâng cao sức khỏe tài chính của thế hệ Z. Với 75% Gen Z ưu tiên hỗ trợ thực phẩm và đồ uống được sản xuất tại địa phương, đây là cơ hội tốt để các thương hiệu hợp tác với các chợ nông sản nổi tiếng ở địa phương và tạo ra các sự kiện kết hợp thú vui ẩm thực với giáo dục tài chính cá nhân. Mặt khác, bạn có thể khuyến khích Gen Z tham dự bằng cách cung cấp vé miễn phí hoặc chương trình khuyến mãi trong đó người tham dự nhận được năm món đồ để đổi lấy việc tham dự một hội thảo ngắn về tài chính cá nhân.

Cộng đồng – Thúc đẩy kết nối người dùng và thương hiệu

Các thương hiệu tài chính đối mặt với thách thức không ngừng trong việc điều chỉnh văn hóa của mình để phù hợp với thế hệ Z, một nhóm người được xác định là thế hệ cô đơn nhất với con số lên đến 73%. Điều này mở ra cơ hội cho các thương hiệu không chỉ cải thiện thói quen tài chính của Gen Z mà còn tạo ra một cộng đồng hỗ trợ cả trực tuyến và ngoại tuyến

Level 1: Tăng cường sức khoẻ cả về thể chất lẫn tinh thần

Khi hợp tác với các phòng tập gym và cơ sở y tế, các thương hiệu có thể cung cấp cho khách hàng cơ hội tiếp cận các nguồn tài chính trong khi tham gia vào các hoạt động tăng cường sức khỏe cả về thể chất lẫn tinh thần. Người tham gia có thể tham dự các buổi học về lập ngân sách, đặt mục tiêu hoặc chiến lược đầu tư sau khi tham gia các hoạt động thể chất như tập gym hoặc yoga, từ đó kết nối sức khỏe thể chất với tình trạng tài chính và nhấn mạnh vào việc lập kế hoạch dài hạn.

Level 2: Cộng đồng kỹ thuật số miễn phí

Các thương hiệu tài chính có cơ hội tạo ra một cộng đồng kỹ thuật số nhằm hỗ trợ thế hệ Z quản lý chi tiêu cảm xúc thông qua mạng xã hội. Lấy cảm hứng từ các nền tảng như Venmo mang lại trải nghiệm thoải mái với các khoản thanh toán công cộng, các thương hiệu có thể giới thiệu “nguồn tin tức” nổi bật và tôn vinh người dùng vì thành tích tiết kiệm của họ. Bằng cách cho phép người dùng chia sẻ tiến trình, trao đổi mẹo và cùng nhau kỷ niệm các cột mốc quan trọng, các thương hiệu có thể đẩy lùi các câu chuyện về việc chi tiêu xa xỉ, khuyến khích văn hóa tiết kiệm, nuôi dưỡng thói quen và thái độ tài chính lành mạnh hơn.

» Xem thêm: Báo cáo data insight của người tiêu dùng: 4 thay đổi đáng chú ý về INSIGHT GENZ

Tạm kết:

Để thu hút sự tin tưởng và sự sử dụng từ Thế hệ Z, các thương hiệu cần phải điều chỉnh cả sản phẩm và dịch vụ nội bộ cũng như thực hiện các thay đổi bên ngoài để tương tác với người tiêu dùng và cộng đồng một cách tích cực. Với 30% dân số thế hệ Z trên toàn cầu và dự kiến sẽ chi tiêu trên 140 tỷ USD vào năm 2025, cơ hội tạo ra mối quan hệ lâu dài thông qua các công cụ tài chính hoặc giáo dục là rất lớn.

Thanh Thanh – MarketingAI

Theo Ogilvy

Bài viết liên quan

Chiến lược độc quyền siêu nam châm đất hiếm của Trung Quốc

Nên mua trả góp qua thẻ tín dụng hay công ty tài chính

Hành Trình Kinh Doanh 2024 Mở Đăng Ký Với Giải Thưởng Hơn 1 Tỷ Đồng

Quản lý nợ là gì? Tí nợ vào người mới có động lực kiếm tiền?

Đòn bẩy tài chính là gì? Tại sao xem như dao 2 lưỡi?

Sức mạnh của lãi kép: Cơ hội đầu tư cho giới trẻ